前々節で、当面は地球株だけを増やしていけば良い理由として会社員債券の存在を挙げました(参照:4-4. リスク資産は地球株のみ)。 既にそのような資産があるのであれば、資産運用自体が不要ということにならないでしょうか。 そんなことはありません。 当たり前の話ですが、会社を辞めてしまえば会社員債券は消失します。 会社員債券はあくまで疑似的な債券に過ぎません。 本節では会社員債券についてあらためて検討します。

個人が資産を増やしていく上で、その有利・不利は産まれた国によって大きく左右されます。 地球全体で見れば、日本をはじめとした先進国に産まれた人は相当にラッキーだと言えるでしょう。 日本は長らく経済が停滞していますが、それでも未だに世界第3位のGDPを誇る「お金持ち」の国です。 また治安も抜群に良く、殺されたり犯罪に巻き込まれたりする確率は相当に低いです。 日本で現在「勝ち組」とされる人たちであっても、もし内戦が絶えない中東諸国に産まれていたとしたら、大半は負け組になっていたかもしれません。 それどころか、成人まで生き残れない可能性も高いです。 経済の面でも安全の面でも、日本人は相当有利に資産形成を進められます。

また、日本企業は諸外国の企業と比較して非常に特殊です。 日本の典型的な会社には、終身雇用、年功序列賃金、企業別労働組合といった、諸外国に類を見ない特徴があります。 本来、会社の役割は株主の利益を最大化することです。 一方、日本の会社は、一言でいえば従業員のための共同体です。 会社員債券は、この日本型企業の特殊性から生じる疑似的な債券です。 なお、日本型企業の成り立ちについては、参考情報として次節で述べたいと思います。

【補足】日本型企業は前世紀末には既に世界市場に対して適応できなくなり、その後は崩壊の一途を辿っています。 しかし、制度に限界が見え始めてから20年近くを経た今でも未だに崩壊し切っておらず、完全に崩壊するにはまだ時間がかかるかもしれません。

最近は日本でもリストラが盛んに行われるようになりましたが、それでも諸外国に比べて、日本ほど会社員の雇用期間が長い国はありません。 日本の会社員は憲法第27条によって強力に保護されています。 ざっくり言えば、悪いことをせず、会社が潰れない限り、会社員は原則としてクビになりません。 日本は解雇規制が異常に強く、「会社員がクビになりにくい」国なのです。 この特殊性は日本に住んでいると実感しにくいですが、給料の支払いがほとんど退職するまで保証されている労働者など、他の国では通常考えらません。

【補足】この雇用慣行の下では、会社は不況期でも既存の従業員をクビにできません。 そこで、新卒採用を大幅に控える、という行動を取ります。 筆者も属する就職氷河期世代は、まさにこの雇用慣行の犠牲者と言えるでしょう。

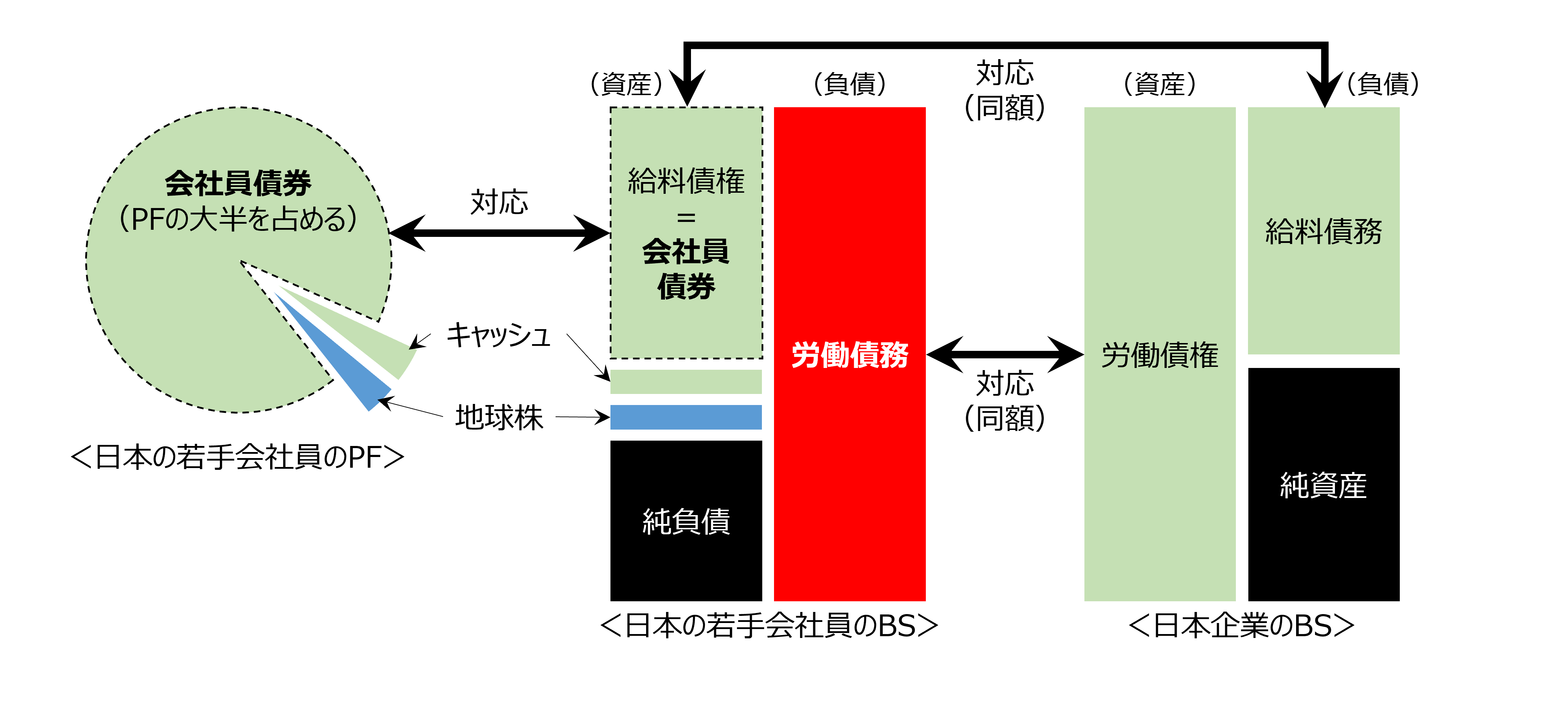

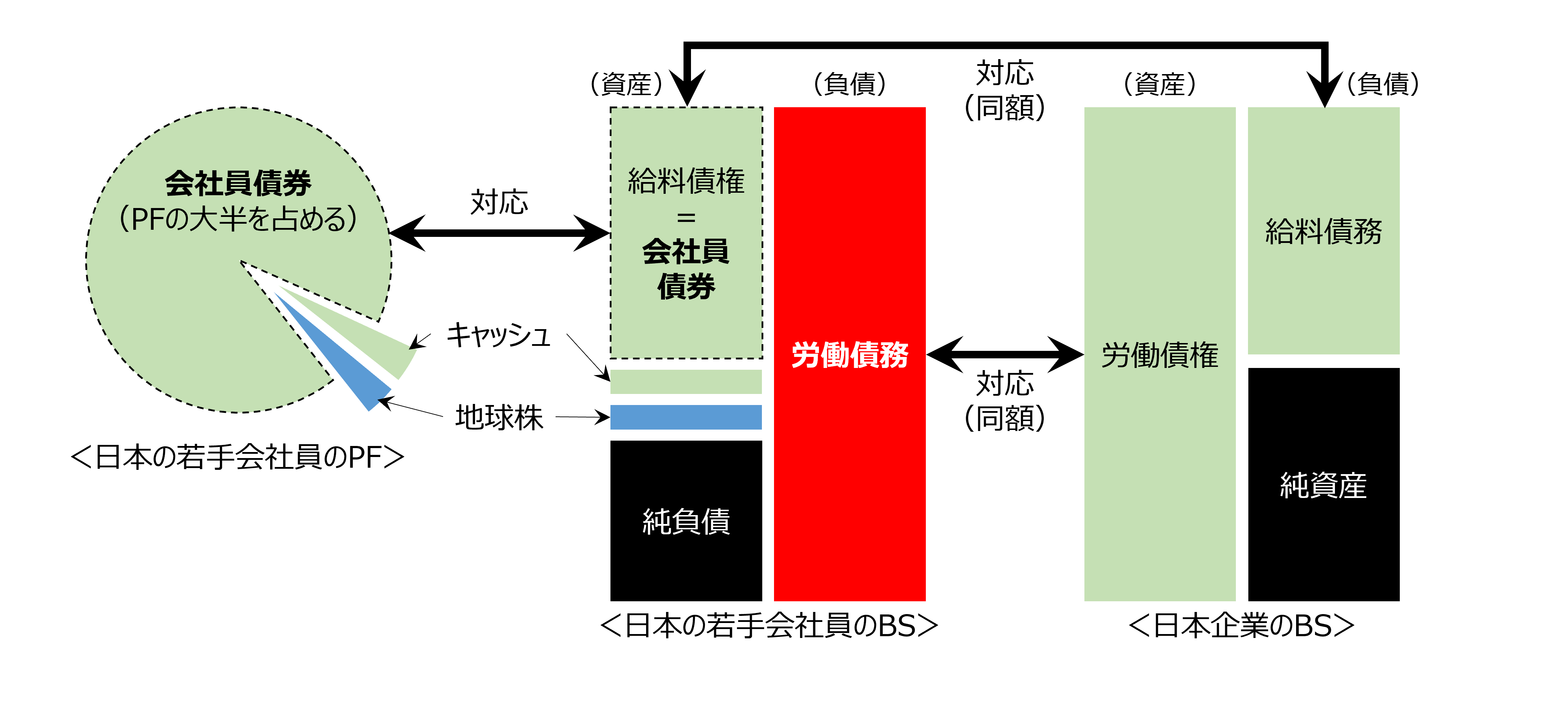

「2-7. 労働のピンハネ」で、会社と会社員の関係から、両者のバランスシートに労働と給料に関する資産や負債を計上することができると説明しました。 その上で、会社員のバランシートには給料債権が資産計上されています。 日本の会社員はクビになりにくく、毎月ほぼ定額の給料を得られることから、彼らの給料債券は諸外国の労働者と比較して突出して大きくなります。 この給料債権は長期的に安定した配当(給料)をもたらすという意味で、ポートフォリオ内の「会社員債券」であると見なせます。 会社員債券は疑似的な日本債券であり、その額は退職するまでにもらえる給料総額の割引現在価値です。 そのため、一般に若ければ若いほど大きくなります。 しかも、給料は通常物価に連動するため、会社員債券は物価連動債であるとも考えられます。 つまり、日本型企業に勤める会社員は最初から巨額の債券を保有していることになります。

給料の大半を地球株に投資してきた人のポートフォリオは、一見すると極めてリスクが大きいように見えます。 実際、2017年末の筆者のポートフォリオでは全体の3/4が地球株です(参照:はじめに - 本サイトの内容)。 しかし、会社員債券をポートフォリオに含めて考えれば、おそらく会社員債券の割合の方がまだ非常に大きいです。 会社員債券は疑似的な日本債券のようなものなので、リスク資産に対して安全資産と見なせます。 よって、ポートフォリオ全体のリスクは見かけほど大きくありません。

会社員債券について、忘れてはならない留意点があります。

第一に、この債券の額が大きいこと自体は本来必ずしも喜ばしいことではありません。 会社員債券は「それ以上の労働」と常にワンセットであり、資本主義経済の下で労働者であること自体は原則として不利なことです(参照:2-8. 会社員のバランスシート)。 先ほど、日本の会社員の給料債権は諸外国の労働者より突出して大きいと述べましたが、バランスシートの反対側にある労働債務という負債はそれ以上に大きいのです。 会社と会社員の関係を考えれば、原理的に否応なくそうなります(参照:2-7. 労働のピンハネ)。 会社員債券をポートフォリオ内の疑似債券と見なす戦略は、それ以上の労働債務を、受け入れざるを得ない所与のものとして引き受けていることが大前提です。 労働者の立場が不利であることを承知の上で、未だに終身雇用の考え方が色濃く残っている日本の雇用慣行を逆手に取っているに過ぎません。

第二に、会社員債券は分散できません。 「3-6. 地球株のリスク」で、株式投資では銘柄を分散すればするほど個別リスクが減ると述べました。 これは株式に限らず、債券でも同じです。 会社員は通常、1つの会社にしか勤められません。 これは、1つの会社員債券(疑似的な日本債券)しか保有できない、ということと同義です。 この点は明確にリスクが大きいです。 もし副業が許されており、それを厭わないのであれば、このリスクを若干軽減させることができます。 もっとも、先に述べたように、資本主義経済の下で労働を増やすことは本末転倒です。

会社員債券はあくまで疑似的なものであり、本当の債券とは異なります。 その実態は、より多くの労働債務の見返りに過ぎません。 資本主義経済の下では、労働者は原則として報われない存在です。 しかし、それでも現実に一部の会社員が巨額の会社員債券を保有している以上、これを活用しない手はありません。 会社員債券の存在を前提とすれば、より多くの地球株を購入することが可能となります。 リスク許容度は個々人で異なりますが、日本企業に勤務しており、かつ比較的若い会社員であれば、おそらく地球株を目いっぱい保有できます。 つまり、諸外国の労働者よりも有利に、より早く当面のゴールに到達することが可能です。 これは雇用期間が諸外国と比べて異常に長い、日本の会社員だけが取り得る戦略です。