本章では地球株にフォーカスしますが、その前に株式そのものについて触れたいと思います。 今日の資本主義経済下では、好むと好まざるとにかかわらず株主が不労所得を得る仕組みになっています(参照:2-6. 株式会社の働き)。 よって、労せずして財産を築くためには株主になる、つまり、資産の一定割合を株式として持っておく必要があります。 実際に現代の大金持ちは、資産のほとんどを株式の形で保有しています。

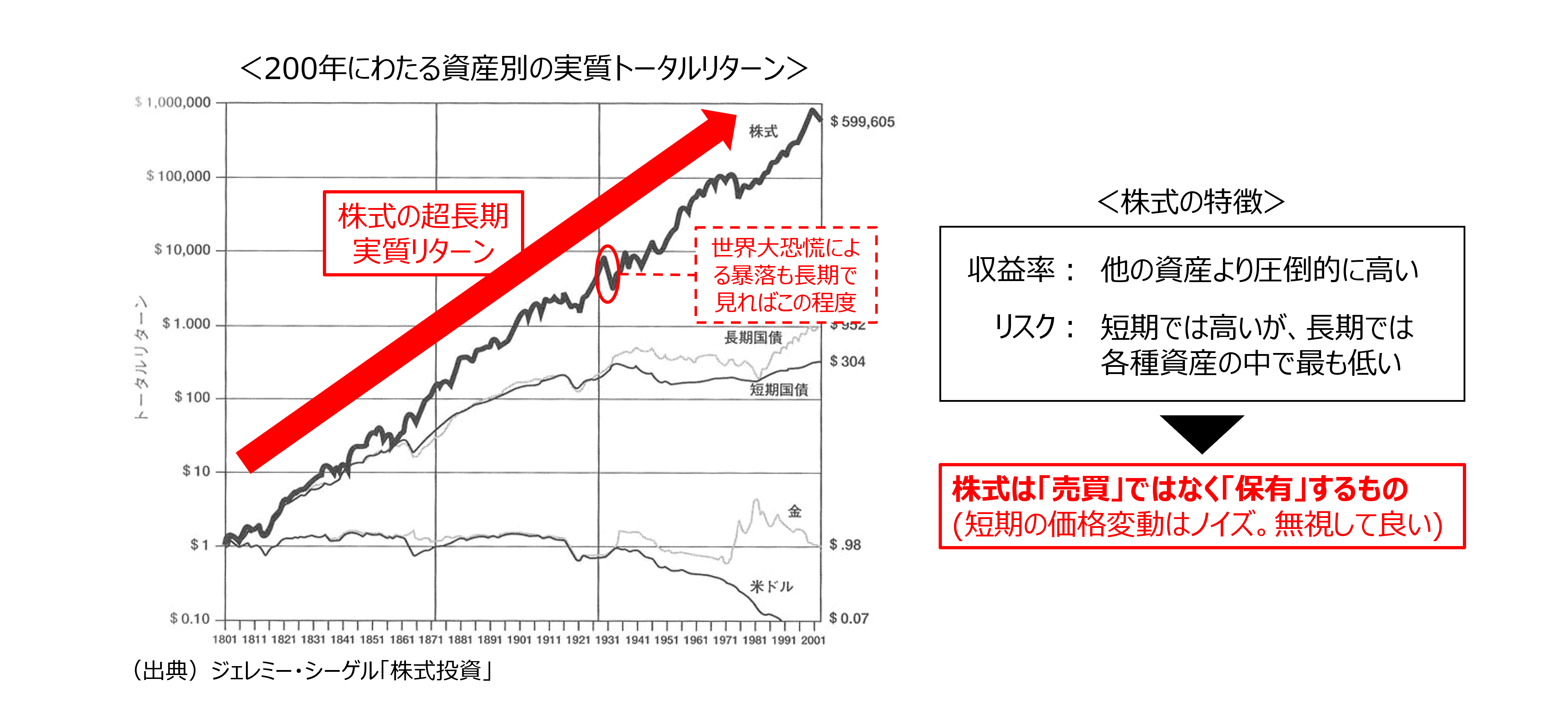

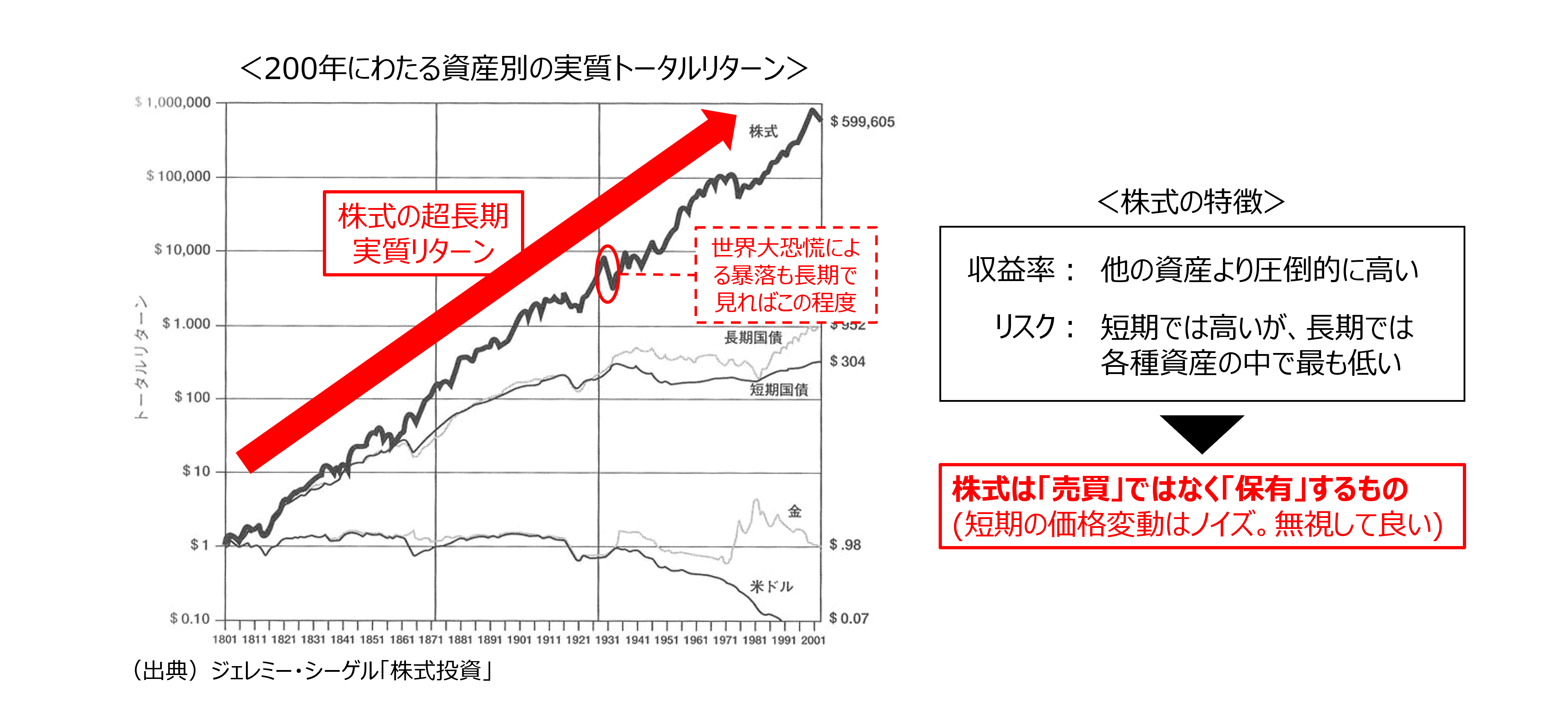

では、株式投資の実績はどうなっているでしょうか。 ジェレミー・シーゲル「株式投資」に、各種資産の中でとりわけ株式が優れていることを示すグラフが紹介されています。 上記の図は、200年にわたるアメリカでの各資産クラスの成績を表しています。 数字はインフレ調整後の実質リターンです。 一目で株式の圧倒的な優位性を見て取れます。 株式の折れ線は全体として見れば上向きの直線ですが、グラフの縦軸は対数スケールです。 実際には株価は指数関数的に大きくなり、この200年間で実に70万倍にもなっています。 これは、株式の価値が経済成長に合わせて複利で増え続けるためです(参照:1-7. 利子がもたらす競争と成長)。 なお、この株式優位の傾向はアメリカ以外の市場でも一般的に見られるものです。

【補足】上記グラフはあくまで過去の米国株の実績に過ぎません。 今日、アメリカの株式市場の時価総額は世界一であり、地球全体の半分以上を占めています。 では、アメリカに劣る他国を除外して米国株だけを持っておけば良いかというと、それは誰にも分かりません。 歴史上、地球上の覇権国は常に移り変わってきました。 過去200年間の素晴らしい実績が、必ずしも次の200年間の成功を保証するものではない、という点に留意しておく必要があります。

このグラフから得られる教訓は、私たちはできるだけ早く株式を買い、できるだけ長く持ち続けた方が良いということです。 株式の価値が長期的には複利で大きくなることを考えれば、ある時点で株価が下落しているときは、むしろ安く買えるチャンスと言えます。 上図では株式の折れ線の一部に筆者が赤い楕円形を追記していますが、この部分は世界大恐慌による暴落です。 世紀の大暴落ですら、長期的に見ればこの程度の窪みにしか過ぎません。 逆に、ある時点で非常に株高に思えたとしても、数十年後から振り返れば非常に割安だった、ということになります。 つまり長期的な視点に立てば、どの時点でも、どんな局面であっても、可能な限り早く株式を購入して長期間保有すべきです。 一般に運用の成果は「リスク資産額×保有期間」で決まります。

【補足】もう1点注目すべきは、通貨の弱さです。 200年前の1ドルは、現在では僅か0.07ドルになっています。 ドルは現在地球上でもっとも多く利用されている通貨です。 それがこの有様なのですから、資産の大部分をお金の状態でそのまま置いておくことは、長期的に大きな損失となることが分かります(参照:1-11. 【参考】お金の機能喪失)。 つまり最悪な行動は「何にも投資しない」ことです。 これは実際のところ、長期的にはほぼ確実に価値を損なう通貨(日本人の場合は日本円)に、全資産を集中投資している状態に過ぎません。

株式は収益率も優れていますが、安定性においても、あくまで長期で見れば抜群に優れています。 通説では、株式は他の資産と比べてリスクが高く、安定していないことになっています。 確かに、株価は短期的には大きく変動します。 しかし、長期的には非常に安定しています。 短期的な変動のほとんどは、法則性のない無意味なノイズに過ぎず、株式を保有し続けている限り特に問題はありません。 問題は、短期のノイズにいちいち翻弄されず、長期間にわたって保有し続けることができるかどうかです。

この短期的なリスク(価格変動)こそが長期的な収益の源泉です。 たとえば、株式のリスクは短期的に債券のリスクより大きいため、投資家は株式に対して債券よりも大きなリターンを期待することになります。 もし株式のリスクが債券のそれよりも大きいのであれば、その分、収益率(リターン)が大きくなければ株式に投資する意味が無い、と一般に考えられるからです。 いわゆる「ハイリスク・ハイリターン」ということです。 しかし、株式の方が債券よりもリスクが高い、という現象はあくまで短期に限った話であり、長期的にはむしろ株式の方がリスクが低くなることが分かっています。 同書では、1802~2001年までの200年間で、株式100%のポートフォリオと債券100%のポートフォリオをそれぞれ30年間保有した場合、実は株式のリスクの方が債券のそれよりも低くなることが実証されています。 当然、リターンは株式の方が債券よりも大きいです。 ざっくり言うと「損して得取れ」ということで、短期のリスクを受け入れることで長期のリターンを得ることができます。

【補足】株式は企業の所有権であり、国債は政府の借用書です。 インフレが存在する現代 (参照:1-11. 【参考】お金の機能喪失) では、単純に「貸す」 (債券保有) よりも「持つ」 (株式保有) 方が良い、とも言えます。 仮に資産運用の方針が「インフレから財産を守る」という保守的なものであったとしても、やはり株式が長期的にはインフレに対抗できる資産として優れています。

一般に株式は「売買」する対象と考えられがちですが、本来は「保有」するべき資産です。 もともと資本主義とは資本の所有者を極端に優遇する制度です(参照:2-1. 地球上の経済システム)。 そして、株式会社制度は資本主義の仕様を実現する仕組みであり、株式とは企業の所有権です(参照:2-6. 株式会社の働き)。 その本来の目的が「企業の所有者になる」ことである以上、株式は短期的に売買するのではなく、長期的に保有して、株主で居続けることが大事です。